Los productos sanitarios para diagnóstico in vitro (PSDIV) forman parte de nuestro día a día, aportando valor en distintas situaciones, desde test de ovulación caseros hasta el manejo de enfermedades crónicas. De hecho, en Europa, se estima que un 70% de las decisiones clínicas se toman en base a resultados provenientes de PSDIV y sin embargo los PSDIV solamente suponen un 1% del gasto público en salud1. En este artículo profundizaremos en el sector del diagnóstico in vitro (DIV) y exploraremos su situación en España. ¿Innovamos en este sector? ¿Es una parte importante de nuestra economía? ¿A qué retos nos enfrentamos actualmente?

Los PSDIV son aquellos productos que se usan en el hospital, el laboratorio o, incluso en casa, para el examen de especímenes procedentes del cuerpo humano con un objetivo o aplicación médica (diagnóstico, predisposición a una enfermedad, compatibilidad, predicción de respuesta terapéutica).

Estos productos se usan de manera habitual en la práctica clínica. Según datos del Laboratorio de Análisis Clínicos del Hospital de la Paz, en Madrid, cada día se reciben unas 12.000 muestras y se realizan 30.000 pruebas. Además de usarse en instituciones sanitarias, los PSDIV también se pueden usar en casa (por ejemplo, los test de COVID-19 o gripe, las pruebas de ovulación o de embarazo).

En la Unión Europea (UE), para poder comercializar un PSDIV, los fabricantes deben contar con el marcado CE, obtenido tras demostrar el correcto funcionamiento y la seguridad del producto de acuerdo a la legislación aplicable. Actualmente, nos encontramos en período transitorio en el que coexisten dos legislaciones: la antigua Directiva 98/79/EC y el nuevo Reglamento 2017/746 de la UE.

Con el objetivo de maximizar la seguridad para usuarios y pacientes, este nuevo reglamento establece cambios importantes y requisitos adicionales respecto a su predecesor. Algunos ejemplos incluyen: nueva clasificación basada en riesgo (de clase A a clase D, con riesgo ascendente), nuevas definiciones (i.e. prueba diagnóstica en el lugar de asistencia al paciente o prueba diagnóstica para selección terapéutica), aumento de requisitos de evaluación de funcionamiento, mejora de los mecanismos de trazabilidad, aumento de los requisitos sobre los organismos notificados (ONs), o la designación de laboratorios de referencia.

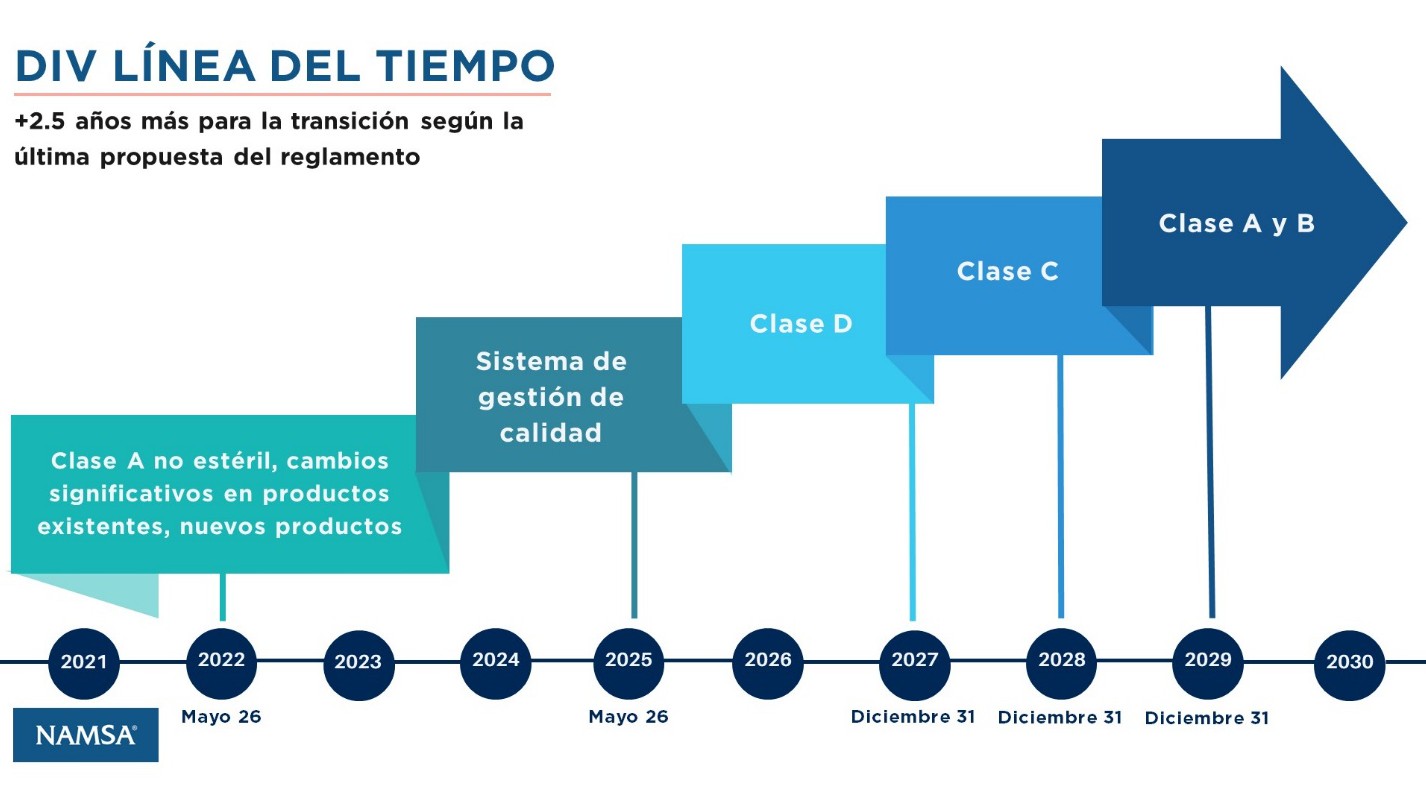

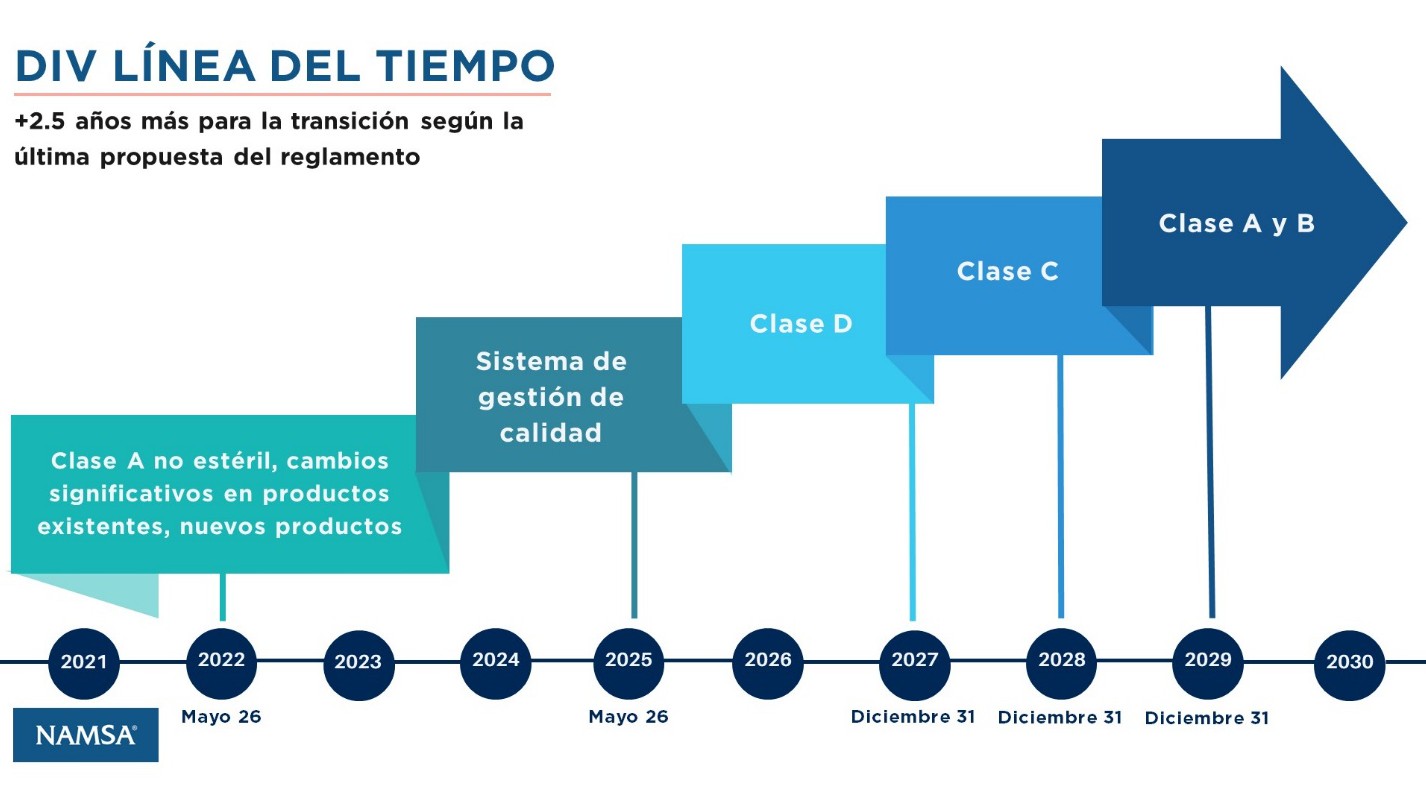

Aunque el nuevo reglamento es aplicable desde el 26 de mayo de 2022, la Comisión Europea ha aprobado una serie de extensiones de los períodos transitorios con el objetivo de ampliar los plazos de adaptación a los requisitos del reglamento 2017/746 para los fabricantes de PSDIV. La nueva propuesta del Reglamento añade 2 años y medio, con fechas que varían entre 2027 y 2029 para productos entre clase A estériles y clase D que se comercializaban bajo la Directiva. Sin embargo, aquellos PSDIV clase A no estériles que ya estaban en el mercado bajo la Directiva, y que se autocertifican, y para nuevos PSDIV, el Reglamento EU 2017/746 es ya la única opción para comercializar en la UE.

La autoridad competente en España, la Agencia Española del Medicamento y Producto Sanitario (AEMPS), dispone de varios instructivos en su página web para facilitar la aplicación del reglamento y está preparando un Real Decreto con disposiciones aplicables a nivel nacional. Aunque el Real Decreto aún no se haya publicado, el Reglamento EU 2017/746 es directamente aplicable en España, por lo que los fabricantes deben cumplir con los requisitos indicados. El Centro Nacional de Certificación de Productos Sanitarios (CNCPS), adscrito a la AEMPS, que ya está designado como ON para productos sanitarios, está ya en proceso para conseguir también la designación como ON para PSDIV.

Mercado DIV

Según datos de la organización MedTech Europe, los PSDIV suponen el segmento más grande de sector de la tecnología médica a nivel mundial, por delante de los productos de cardiología y diagnóstico por imagen, en cuanto a crecimiento anual (CAGR, del inglés “compound anual growth rate”) y ventas. En Europa, el crecimiento anual (CAGR) del mercado DIV ha sido bastante estable, con un crecimiento medio del 2,7% desde 2013 (exceptuando los años de la pandemia, 2020 y 2021, que influyeron positivamente en el crecimiento del sector, con una velocidad de crecimiento que llegó a más del 40%).

Dentro del mercado europeo, y según datos de 2021, España es la cuarta potencia (con un 10.9% del mercado Europeo y aproximadamente un 2% del mercado mundial de DIV), solamente por detrás de Alemania, Francia e Italia.

Las empresas de DIV se pueden dividir en dos clases: grandes empresas MedTech con un portfolio muy diversificado, y PYMEs muy especializadas. En Europa, el 92% de las empresas del sector MedTech son PyMEs. En España, vemos la misma tendencia, con empresas que juegan un papel importante a nivel mundial, como por ejemplo Grifols, con un quinto de sus ingresos provenientes de DIV, y Werfen, especializado en instrumentos de diagnóstico y que en 2022 anunció su expansión a través de la adquisición de Immucor; y, además, un gran número de PYMEs. En Catalunya, por ejemplo, el 89% de las empresas del sector de la salud son PYMES según datos del último informe de la región.

Innovación en el sector DIV

El segmento DIV muestra cifras de crecimiento aceleradas dentro del mercado MedTech debido al aumento de la demanda de este tipo de productos. Los DIV presentan soluciones de manera rápida y relativamente económica en respuesta a grandes retos del sector de la salud como el cambio demográfico y el aumento de la esperanza de vida, el aumento de enfermedades crónicas e infecciosas y la resistencia a antibióticos.

Las tendencias de la industria DIV que dirigen el crecimiento del sector incluyen:

- Diagnóstico precoz, que incluyen tests de uso directo por el paciente (OTC, de las siglas en inglés “over-the-counter”).

- Crecimiento de la medicina personalizada.

- Emergencia de la inteligencia artificial.

España tiene una fuerte actividad de investigación y desarrollo, con universidades e investigadores reconocidos a nivel mundial que publican en revistas de alto impacto y participan en patentes europeas. Además, se generan spin-off de las universidades para desarrollar terapias que proponen soluciones a los grandes retos del sector DIV.

En 2022, por ejemplo, el CDTI, entidad pública adscrita al Ministerio de Ciencia e Innovación, invirtió 1,4 millones de euros en Bioherent S.L., una iniciativa para el desarrollo de sistemas de diagnóstico in vitro para la detección de alergias a antibióticos.

Los hospitales de nuestro país también están en la delantera mundial, y participan de manera asidua en estudios de funcionamiento, necesarios para poder comercializar PSDIVs. Datos del 2023 muestran que España es el quinto país a nivel mundial en cuanto a número de estudios clínicos activos.

Además, España es puntera en cuanto a su implicación a nivel europeo en laboratorios de referencia para PSVID. Estos centros se encargan de verificar el funcionamiento de PSDIV de riesgo (clase D). España, Suiza y Alemania son los únicos tres países que actualmente cuentan con este tipo de laboratorios designados por la Comisión Europea.

Retos del sector DIV

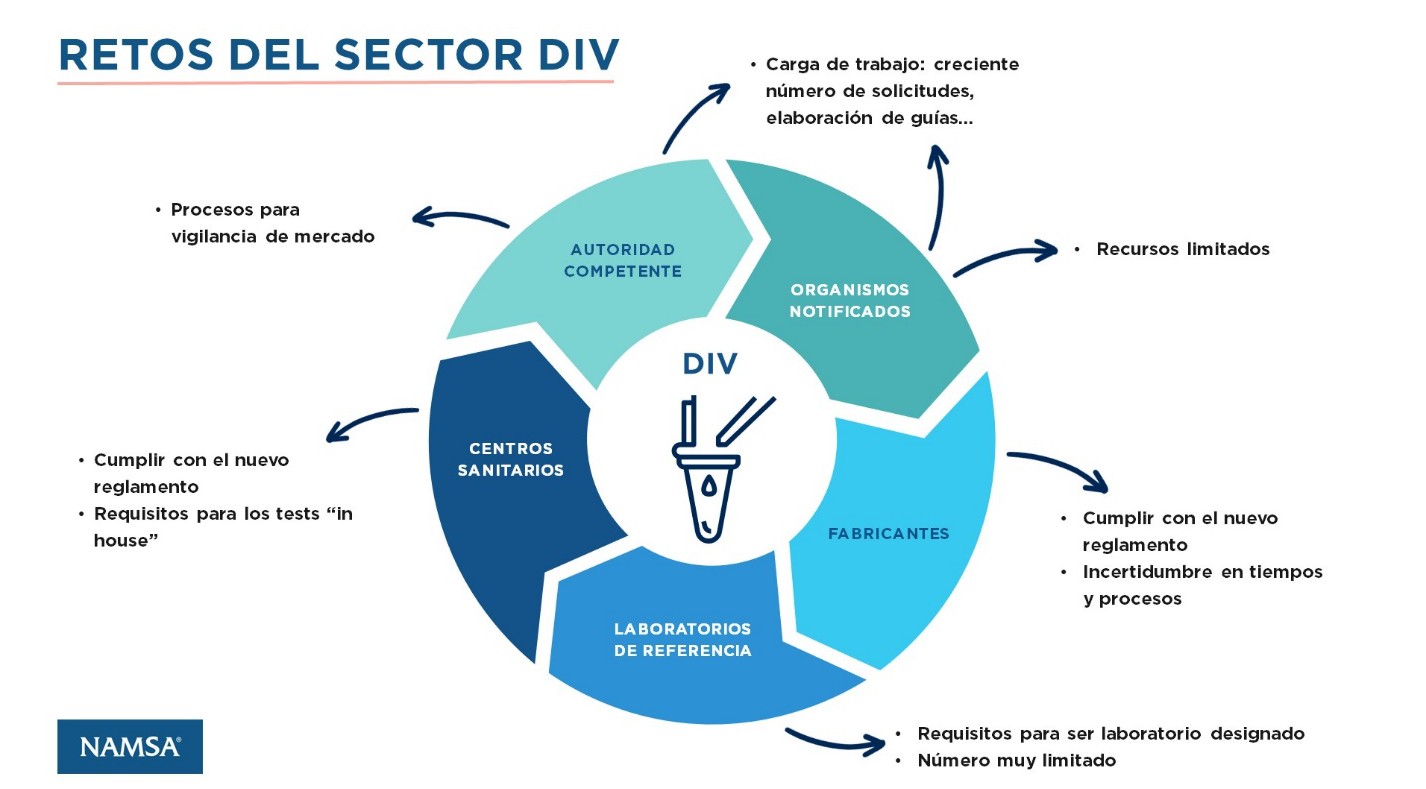

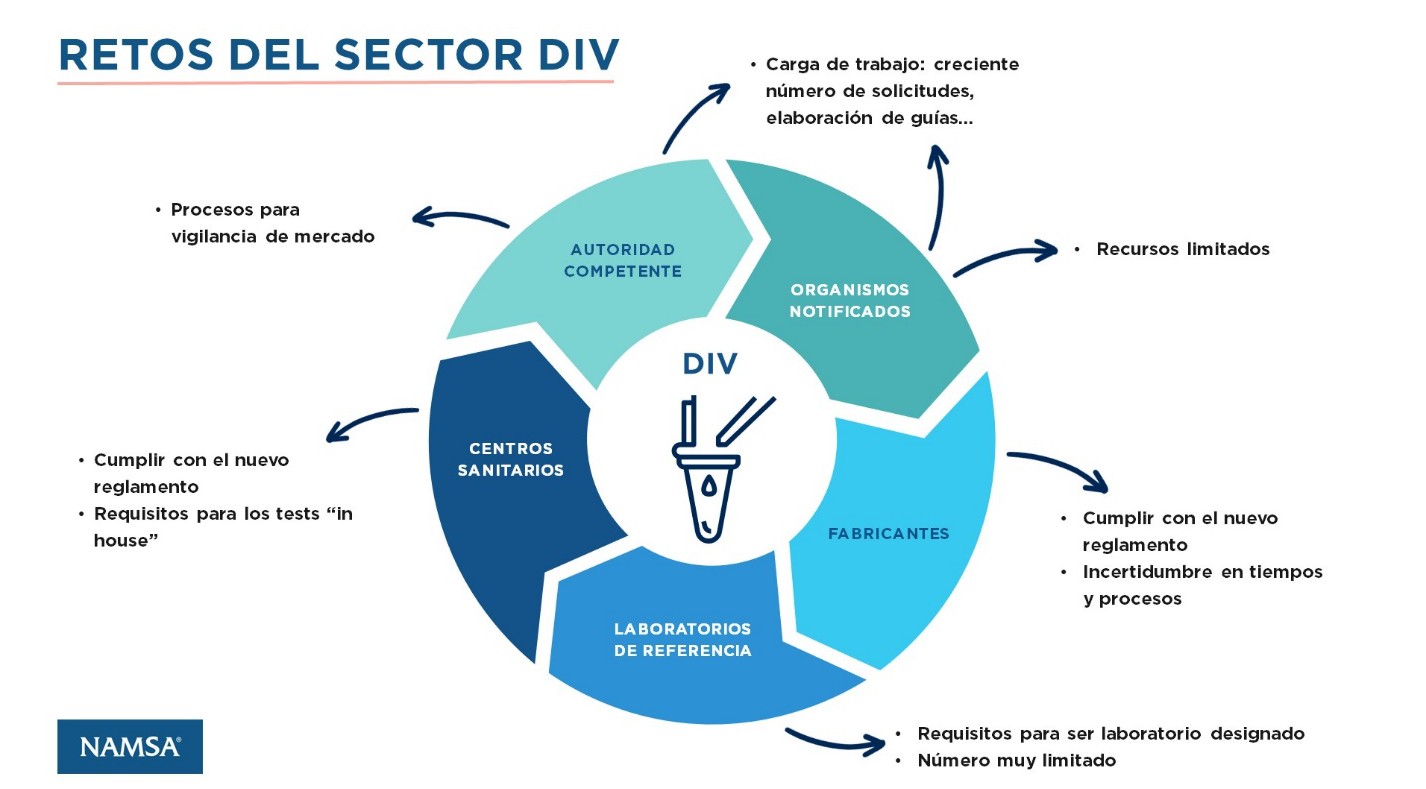

A pesar del espíritu innovador en el campo del diagnóstico in vitro, el cumplimiento del reglamento es un gran reto tanto para fabricantes como para centros sanitarios.

Los requisitos de validación del funcionamiento para los fabricantes han aumentado, lo que conlleva la necesidad de hacer una serie de tests adicionales, y una recogida de datos clínicos que suponen tiempo y recursos. Esto también es así para los centros sanitarios, que deben demostrar unos requisitos mínimos para llevar a cabo los tests de laboratorio propios de cada centro (tests “in house”).

Incluso cumpliendo los requisitos, los fabricantes tienen que afrontar largas listas de espera para poder obtener el marcado CE incluso cuando ya se han adaptado a todos los requisitos. Dado que muchos PSDIV han pasado a ser no autocertificables (como consecuencia de los cambios en la clasificación de riesgos), hay un altísimo número de productos que han pasado ahora a requerir una evaluación de conformidad por parte de un ON. Actualmente solo hay 12 ONs designados para PSDIV en la UE, con una alta carga de trabajo, y recursos limitados. El tiempo para obtener un certificado del producto y del sistema de gestión de calidad es de uno a dos años en la mayoría de los casos, según los últimos datos de una encuesta realizada a los ONs de PSDIV.

Otro factor limitante para implementar por completo el nuevo reglamento PSDIV es el limitado número de laboratorios de referencia. En cuanto se designa un laboratorio de referencia para un tipo de PSDIV, los fabricantes tienen la obligación de que éste evalúe su conformidad, dado el bajo número de laboratorios certificados, se espera que estos tengan un alto volumen de trabajo. Por el momento, solo ciertos tipos de PSDIV tienen laboratorios designados (tests de Hepatitis, retrovirus, herpes, agentes bacterianos y virus respiratorios potencialmente mortales).

La incertidumbre en cuanto a los tiempos y procesos para obtener el marcado CE hacen que muchos fabricantes se planteen la viabilidad de sacar sus productos innovadores al mercado europeo a corto plazo, o de adaptar al Reglamento algunos de sus productos que ya están en el mercado bajo la Directiva. La posible discontinuación de PSDIVs comerciales de uso frecuente pondría una gran presión sobre los sistemas públicos de salud, que necesitarían buscar alternativas, como la puesta a punto de estos tests a nivel “in house”, que conllevaría una gran carga de trabajo. Otro punto de presión sobre los centros de salud relativo a los tests “in house” es que se da por el hecho que solo podrán utilizarse en caso de no haber una alternativa en el mercado con marcado CE, con lo que ciertos tests que ahora se hacen “in house” tendrían que ser sustituidos por alternativas comerciales.

Las autoridades competentes, por su parte, tienen que adoptar las medidas necesarias para llevar a cabo las labores de vigilancia conforme a los nuevos requisitos, lidiar con el creciente número de solicitudes, y ofrecer apoyo a los fabricantes y centros sanitarios. Tanto las autoridades competentes como los ONs están haciendo un esfuerzo considerable por elaborar guías que den pautas claras para agilizar los procesos.

Aunque actualmente es un reto mantener la innovación en la UE con este cambio de paradigma del DIV, se mantiene la esperanza de que, con la elaboración de nuevas guías, la designación de un mayor número de ONs, y el establecimiento de procesos claros, la UE vuelva a ser atractiva para el lanzamiento de productos innovadores.

Conclusiones y visión a futuro

Los PSDIV son críticos en nuestro día a día. La innovación en el sector DIV y los grandes avances tecnológicos hacen posible una mayor disponibilidad de tests de diagnóstico in vitro, con mayor fiabilidad, resultados casi inmediatos y mejor seguimiento de tratamiento. Sin embargo, tenemos grandes retos por delante, sobre todo a nivel regulatorio. Para seguir fomentando la innovación en Europa y permitir que los avances tecnológicos se traduzcan en valor añadido y mejor bienestar para los pacientes es necesaria la colaboración entre las principales figuras que conforman este complejo sector: autoridades competentes, organismos notificados, fabricantes, instituciones sanitarias, y laboratorios de referencia. Cómo país, debemos reconocer la importancia del mercado DIV en nuestra economía y en nuestra salud, y seguir invirtiendo en formación, investigación y recursos humanos para superar los retos que se presentan.

Referencias

1. European IVD Market Report 2022, MedTechEurope: https://www.medtecheurope.org/wp-content/uploads/2022/12/european-ivd-market-report-2022.pdf

2. Espías de Laboratorio, Fenin https://espiasdelaboratorio.fenin.es/

3. Reglamento EU 2017/746 sobre los productos sanitarios para el diagnóstico in vitro, Revista Oficial de la UE: https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:32017R0746

4. The European Medical Technology in Figures, Market, MedTech Europe: https://www.medtecheurope.org/datahub/market/#sources

5. IVD market trends overview, PWC: https://www.pwc.com/it/it/publications/assets/docs/pwc-IVD-market-trends-overview.pdf

6. The European Medical Technology Industry in figures 2023, MedTech Europe: https://www.medtecheurope.org/wp-content/uploads/2023/10/the-european-medical-technology-industry-in-figures_2023-1.pdf

7. Werfen completes acquisition of Immucor, inc., expanding leadership in specialized diagnostics, Werfen: https://www.werfen.com/na/en/werfen-completes-acquisition-immucor-inc-expanding-leadership-specialized-diagnostics

8. 2023 BioRegion Report, BioRegion of Catalonia: https://report.biocat.cat/

9. El CDTI destina más de 5 millones de euros a cuatro nuevas coinversiones en capital riesgo a través de Innvierte, Ministerio de Ciencia, Innovación y Universidades: https://www.ciencia.gob.es/Noticias/2022/Marzo/El-CDTI-destina-m-s-de-5-millones-de-euros-a-cuatro-nuevas-coinversiones-en-capital-riesgo-a-trav-s-de-Innvierte.html

10. EU reference laboratories (EURLs): https://health.ec.europa.eu/medical-devices-vitro-diagnostics/eu-reference-laboratories-eurls_en#conformity-assessment-in-the-absence-of-eurls

11. Study supporting the monitoring of availability of medical devices on the EU market: https://health.ec.europa.eu/study-supporting-monitoring-availability-medical-devices-eu-market_en