El ámbito de la salud, en España está afrontando una etapa de cambios que afecta a las políticas de prestación de servicios sanitarios, las coberturas, los catálogos de medicamentos, los criterios de prescripción, el papel de distintos prescriptores de medicamentos, las estrategias de comunicación y las posibilidades de realizar publicidad directa al consumidor.

En este nuevo contexto, es necesario tener un conocimiento actualizado del cambio de actitudes, del nivel de información del consumidor, de sus comportamientos y criterios de compra para mejorar el posicionamiento de marcas y productos de salud.

Entre los medicamentos OTC, aquellos que tienden a considerarse más eficaces ante procesos gripales son los que cuentan con una mayor presencia en los medios de comunicación.

Un análisis de los hábitos, preferencias y conocimientos de la población, supone una ayuda imprescindible para el diseño o ajuste de las estrategias de marketing.

El estudio que se presenta a continuación en un ejemplo de lo expuesto, y tiene como objetivo analizar las actitudes, las preferencias y el conocimiento que la población española tiene en relación con los medicamentos antigripales.

¿Qué hacen los españoles cuando tienen síntomas de gripe o resfriado?

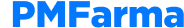

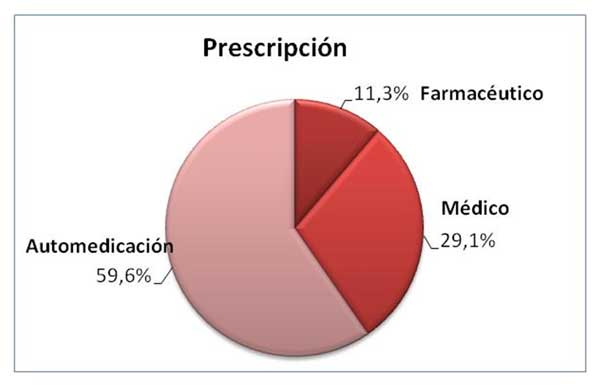

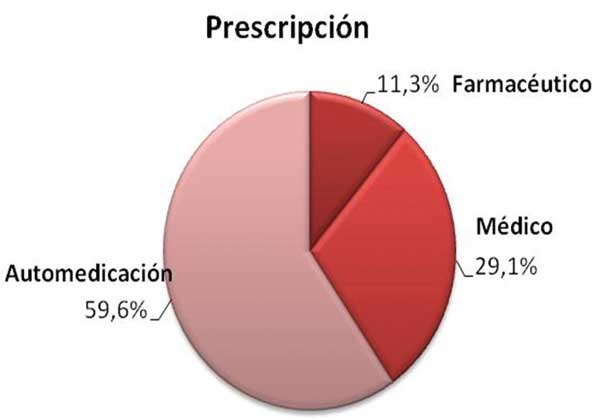

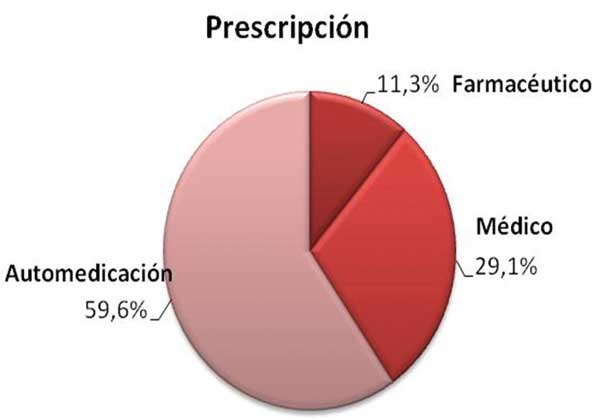

Ante los síntomas de gripe, el 18,2% de los españoles no toma ningún medicamento. Entre quienes sí lo hacen, la mayoría (59,6%) tiende auto medicarse. En concreto, el 39,4% de éstos toma algún antigripal que tiene en casa y el 20,2% va a la farmacia a comprar un antigripal que ya conoce.

Por el contrario, el 29,1% de quienes toman alguna medicación ante la gripe acude al médico para que sea éste quien le indique qué medicamento tomar, mientras que el 11,3% confía en la recomendación del farmacéutico.

Los comportamientos de automedicación son más frecuentes entre las mujeres y aumentan a medida que desciende la edad de la población, hasta alcanzar el 64,8% entre los jóvenes de 18 a 29 años.

La visita al médico ante los síntomas de gripe o resfriado se incrementa entre los mayores de 65 años, los jubilados, amas de casa, las personas con nivel de estudios primarios o menores que primarios, y aquéllas de nivel socioeconómico bajo.

Por último, el papel del farmacéutico como prescriptor tiende a ganar importancia entre las personas de 45 a 64 años de edad, y aquéllas de nivel de estudios y estatus socioeconómico medio.

Preferencias de presentación

El 68,1% de los españoles manifiesta alguna preferencia respecto al formato de presentación de los antigripales, mientras que al 28,6% le da igual su presentación. Los antigripales en sobres son la opción más aceptada, siendo el formato preferido por el 25,5%, seguida de los comprimidos efervescentes (14,4%), las capsulas (13,5%) y las grageas o comprimidos (12%).

La preferencia de antigripales en sobre es similar entre hombres y mujeres, pero se incrementa entre los españoles de 30 a 44 años, las personas de nivel de estudios universitarios, las de nivel económico alto y medio alto, y aquéllas que se encuentran trabajando.

La preferencia de antigripales en presentación comprimidos efervescentes, gana adeptos entre los hombres, las personas de 65 y más años de edad y los españoles de nivel socioeconómico bajo.

Por el contrario, la preferencia de antigripales cuya presentación es en cápsulas se acentúa entre las mujeres, las personas de menos de 30 años, los estudiantes y los españoles de nivel socioeconómico medio.

La situación comercial de las marcas de antigripales

Los cinco antigripales más conocidos son, por orden alfabético: Aspirina, Bisolgrip, Couldina, Desenfriol y Frenadol, siendo el conocimiento medio de este top 5, del 84,9%. Lejos de este nivel de conocimiento se sitúan las cinco marcas siguientes, dado que su conocimiento medio es tan sólo del 16,3%.

Considerando el uso preferente de una marca antigripal como la elección más habitual que el usuario hace cuando necesita un medicamento de este tipo, hay que decir que el top 5 de antigripales más conocidos coincide con el top 5 de antigripales preferentes.

Por término medio, el uso preferente de los antigripales del top 5 representa el 10,6% del total, cifra que se eleva hasta el 28,4% si consideramos un uso extendido de los mismos, es decir, cuando a pesar de no ser el medicamento preferente para el consumidor, éste lo ha utilizado alguna vez en caso de síntomas de gripe.

Pero para evaluar adecuadamente la eficacia comercial de la comunicación, es importante poner en relación los indicadores de conocimiento y de uso de las marcas. Siguiendo con el ejemplo del top 5 de medicamentos antigripales, su tasa de penetración media, es decir el porcentaje de personas que los utilizan sobre aquéllas que los conocen, es del 31,8%. Dentro de este top 5 hay importantes diferencias, con tasas de penetración cercanas al 60% y otras que no llegan al 15%. Además, algunos antigripales que no se encuentran en este top 5, presentan mejores tasas de penetración que algunos de los medicamentos que forman parte de este grupo de medicamentos más conocidos.

Debe tenerse en cuenta que el uso exclusivo de un único medicamento antigripal se sitúa en general en torno al 22%, pero que en el 78% de los casos los consumidores no son completamente fieles, bien por decisión propia o por prescripción médica o farmacéutica. Este hecho es también muy importante en el caso de los antigripales del top 5, ya que el 74% de quienes los utilizan, también utilizan o han utilizado otros. En este caso, es importante destacar que el intercambio de antigripales se produce fundamentalmente entre los que forman parte de dicho top 5.

Abundando en este análisis, hay que añadir que en general predomina el uso ocasional de todas las marcas de antigripales. Por término medio, el 63% de los consumidores utiliza las distintas marcas de antigripales de manera ocasional, frente a un 37% que cuenta con una marca principal o de uso prioritario. Esta circunstancia, se mantiene incluso respecto a los antigripales más utilizados, entre los cuales el uso ocasional representa el 62,5%.

El intercambio de un antigripal por otro, viene además facilitado porque apenas existen diferencias en la eficacia percibida por los consumidores entre las marcas más conocidas. En una escala de 1 a 10, la eficacia media de los antigripales del top 5 es de 7,2; mientras que la eficacia media atribuida a los cinco antigripales siguientes es de 6,5.Y esto se produce a pesar de las diferencias existentes en cuanto al impacto publicitario de unos y otros medicamentos.

Globalmente, el recuerdo promedio de haber visto u oído publicidad de antigripales es del 25%, valor que se eleva a 53,6% en el caso de los antigripales del top 5, pero que desciende al 5,8% entre los cinco antigripales siguientes.

Parece evidente que la publicidad en medios de comunicación se muestra efectiva en la obtención de mayores tasas de notoriedad, pero no tanto en cuanto al uso y diferenciación de estos medicamentos.

Sin duda, para evaluar y ajustar las estrategias comerciales de estos productos, así como para gestionar eficazmente su imagen de marca, es importante conocer cuál es su notoriedad, su grado de conocimiento, el nivel y tipo de uso y el recuerdo de su publicidad. Pero aún lo es más disponer de esa información en relación al conjunto del mercado, los competidores directos y los productos emergentes.

El Estudio del Mercado de Medicamentos Antigripales (EMMA) ofrece información sobre la notoriedad, conocimiento, uso, valoración e impacto publicitario de estos medicamentos, realizando tanto un análisis cruzado de estos indicadores, como poniendo en relación los datos de las distintas marcas en su entorno competitivo.

El análisis detallado de indicadores como los que ofrece este estudio, permite por ejemplo detectar situaciones en las que se identifique un posicionamiento mal ajustado que haga conveniente cambiar el mensaje y mejorar la diferenciación de la marca; o detectar un riesgo de pérdida de cuota de mercado a corto plazo que haga recomendable abordar nuevas acciones de comunicación.

Así, por ejemplo, mientras uno de los productos del top 5 tiene una tasa de penetración, porcentaje de usuarios con respecto al nivel de conocimiento, del 59,1%, otro lo tiene del 12,5%. Esta última tasa, es síntoma del conocimiento residual de una marca tradicional pero con una imagen y comunicación no actualizada.

Mientras que el primero se puede considerar una marca actualizada desde el punto de vista comercial y con importante presencia comunicacional, el segundo debería desarrollar una campaña que active ese recuerdo pasivo al tiempo que contribuya a su incorporación en sectores del mercado más jóvenes.

En este caso, la situación del segundo se reafirma por su baja tasa de retorno (conocimiento espontáneo sobre recuerdo de publicidad), y su alta tasa de consolidación (conocimiento respecto al recuerdo publicitario), incidiendo de nuevo en la necesidad de activar su potencial latente.

En definitiva, la realización de este tipo de investigación social, constituye un elemento de análisis estratégico para las políticas de comunicación del sector farmacéutico, al aportar información de gran utilidad para evaluar campañas, estrategias comerciales, diseñar nuevas acciones, establecer objetivos de mejora, ajustar mensajes, visualizar amenazas emergentes o identificar oportunidades.

Los datos del artículo proceden del Estudio EMMA© 2012 realizado por Sigma Dos.