A medida que la economía española se esfuerza por salir de la crisis, la industria farmacéutica se enfrenta a desafíos en el mercado español. Las medidas de austeridad tomadas por el gobierno siguen limitando el gasto público en sanidad. Uno de los impulsores del déficit es el gasto farmacéutico, en especial los medicamentos hospitalarios: antes de 2010 el gasto farmacéutico hospitalario registraba incrementos interanuales del 10-15%i y actualmente representa aproximadamente el 40% del gasto farmacéuticoii.

Como consecuencia el presupuesto farmacéutico se ha visto especialmente castigado por las medidas de contención del gasto sanitario: Los presupuestos sanitarios regionales para 2013 se han reducido en un promedio de 5,62% frente a 2012, mientras que el presupuesto farmacéutico se ha reducido en promedio 13,55% frente a 2012 (en Valencia y Murcia estos recortes son > 30%, y en nueve de las 17 regiones > 15%) iii. Estas cifras dan una idea de la profundidad y amplitud de los recortes en gasto farmacéutico y la presión a la que se enfrentan las compañías farmacéuticas en España.

Son en concreto dos las consecuencias de la presión presupuestaria impuesta sobre los productos farmacéuticos, las que merecen ser analizadas; ambas relacionadas con la fijación de precios y financiación de nuevos medicamentos a nivel nacional en España:

1. Retrasos en las decisiones de precio y financiación sobre medicamentos innovadores.

2. Cambios en las políticas de fijación del precio y su impacto en las decisiones de precio para nuevos medicamentos a nivel nacional.

Este análisis no pretende discutir las decisiones de precio y de acceso a nivel regional o decisiones de precio para medicamentos que solicitan la aprobación de nuevas indicaciones, sino tan solo identificar tendencias observadas.

Retrasos en las decisiones de P&R sobre medicamentos innovadores

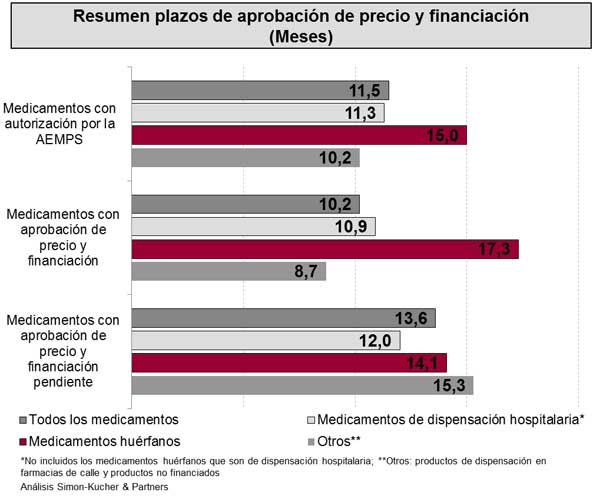

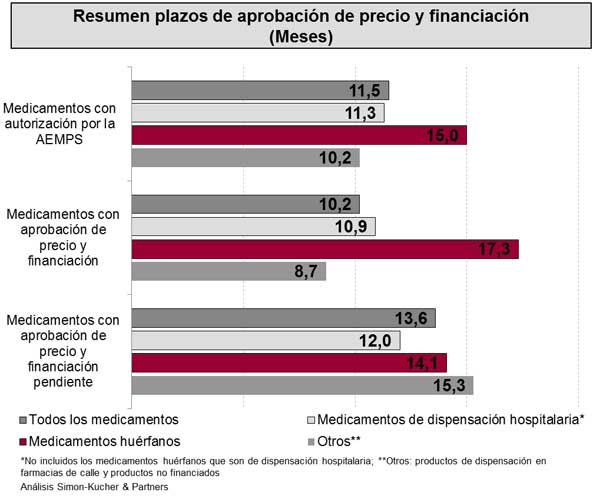

El siguiente análisis se centra en los retrasos en las decisiones de precio y financiación de nuevos medicamentos entre enero de 2011 y septiembre de 2013 en España. El análisis engloba todas las aprobaciones de autorización de comercialización de medicamentos por la Agencia Española de Medicamentos y Productos Sanitarios (AEMPS) hasta diciembre de 2012 (para respetar el periodo estándar de 180 días para la aprobación de precio y financiación en España).

Figura 1:

Entre enero de 2011 y diciembre de 2012, un total de 66 nuevos medicamentos recibieron la autorización de comercialización por la AEMPS (Figura 1). Casi el 20% (12) de estos nuevos fármacos son medicamentos huérfanos. Se estima que más de la mitad (57%) son medicamentos de dispensación hospitalaria (incluyendo los medicamentos huérfanos). De estos 66 medicamentos autorizados, el 64% (42) recibió la aprobación de precio y financiación. Casi la mitad (47%) son medicamentos hospitalarios o de dispensación hospitalaria, y sólo tres son medicamentos huérfanos. Hasta septiembre de 2013, veinte y cuatro medicamentos (36%) permanecían sin la resolución de precio y financiación. De ellos, un 75% eran medicamentos de dispensación hospitalaria o medicamentos huérfanos. Si no se llega a una resolución, estos medicamentos pueden quedarse fuera del sistema de financiación del SNS en España.

¿Qué se observa respecto a los tiempos de aprobación de precio y financiación?

La Directiva Europea sobre Transparencia establece un plazo máximo para la aprobación de precio y financiación de 180 días (6 meses). En el caso de los medicamentos analizados y que cuentan con precio y financiación, el proceso de aprobación duró de media 10,2 meses, desde la fecha de la autorización de comercialización hasta su inclusión en el SNS iv (Figura 2). El tiempo mínimo fue de 3 meses y el máximo de 27 meses. 14 fármacos (33%) fueron aprobados en el plazo establecido de seis meses. Se incluyen en este grupo fármacos tales como boceprevir y telaprevir, ambos para la hepatitis C. En estos casos, el beneficio clínico evidente para los pacientes de hepatitis C condujo a una aprobación rápida. Un total de trece productos estuvieron en negociación de precio y financiación durante más de 12 meses hasta obtener la aprobación. Cinco de estos trece productos son de uso hospitalario o dispensación hospitalaria, utilizados en VIH, oncología, neurología y dermatología. Los tres medicamentos huérfanos tardaron una media de 17 meses hasta obtener la resolución de precio.

Figura 2:

Los veinticuatro medicamentos (36%) que aún permanecen sin la aprobación de precio y financiación, llevaban esperándola en septiembre de 2013 un promedio de 13,6 meses (con un máximo de 28 meses y un mínimo de 9). Ejemplos de fármacos en este grupo son vemurafenib (melanoma), perfenidona (fibrosis pulmonar idiopática), tafamidis (polineuropatía amiloide familiar), axitinib (carcinoma de las células renales) y pasireotida (enfermedad de Cushing).

Hay varios factores que pueden motivar estas demoras así como las diferencias en los tiempos de aprobación:

1. La inclusión de representantes de las Comunidades Autónomas en la Comisión Interministerial de Precios de los Medicamentos (CIPM) a mediados de 2012: anteriormente a ésta fecha las decisiones de precio y financiación (competencia nacional únicamente) y la gestión del presupuesto de los medicamentos (competencia regional) estaban claramente desligadas. La inclusión de los responsables del presupuesto (es decir, las Comunidades) en las decisiones nacionales de precio y financiación condujo a una evaluación más ardua de lo que debería ser aprobado, en qué condiciones y a qué precio.

2. El cambio de gobierno: Un cambio en el partido político en el poder, junto con otros factores políticos, produjo un retraso temporal en las reuniones de la CIPM.

3. Un alto porcentaje (~60%) de medicamentos hospitalarios y/o huérfanos a la espera de aprobación: los medicamentos hospitalarios, incluyendo los medicamentos huérfanos, representan aproximadamente un 40% del presupuesto total de farmacia, y tradicionalmente son percibidos como de alto impacto presupuestario. Por ello, su evaluación suele requerir mayor detalle y negociaciones de precio más complejas y largas.

4. Una percepción de beneficio clínico adicional limitado en relación con el elevado precio solicitado: El Ministerio de Sanidad ha declarado que seguirá como criterio "negar la financiación pública a algunos productos biológicos y citostáticos cuando las compañías farmacéuticas soliciten precios no razonables, especialmente para fármacos que únicamente aumentan la supervivencia en tres meses"v.

Cambios en la política de fijación de precios de los nuevos medicamentos a nivel nacional

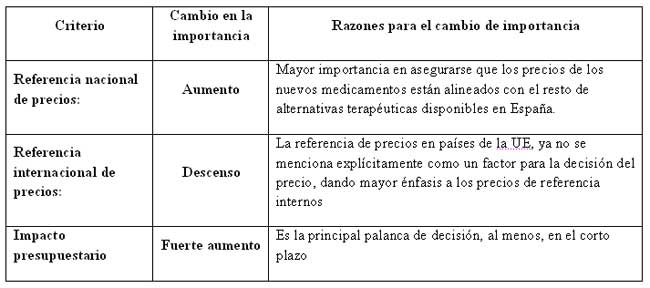

Durante muchos años, han sido tres los pilares fundamentales para la fijación de precios de medicamentos en España:

1. Referencia nacional de precios, comparación con las alternativas terapéuticas disponibles.

2. Referencia internacional de precios, comparación con otros países de la UE.

3. Análisis del impacto presupuestario.

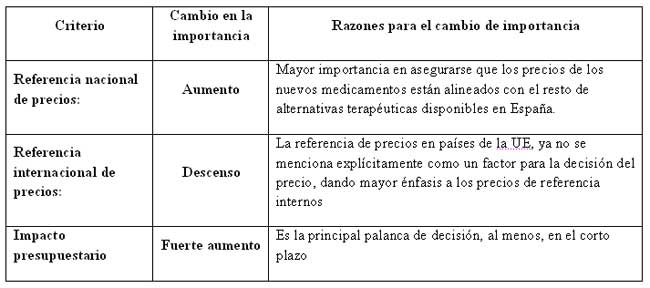

¿Qué ha cambiado en los últimos tres años?

Por un lado, ha habido un cambio en el peso de cada uno de estos tres criterios en la decisión de precio y financiación de nuevos medicamentos:

Por otro lado, como resultado de la presión presupuestaria y con el objetivo de seguir siendo uno de los países con los precios de medicamentos más bajos de Europa, se ha modificado la política de fijación de precios de la siguiente forma:

1. Descuentos obligatorios para los nuevos medicamentos:

Los financiadores comentan “nuestros homólogos europeos lo están haciendo, ¿por qué nosotros no?” Como resultado, en 2010 España introdujo su propia estrategia de descuentos obligatorios: un descuento del 7,5% para nuevos medicamentos y 4% para medicamentos huérfanos.

2. Introducción de un mecanismo de “doble precio”:

Los financiadores comentan “nuestros homólogos europeos negocian más (por ejemplo, acuerdos precio-volumen confidenciales), ¿por qué nosotros no?” Con el último Real Decreto de abril de 2012, el gobierno español introdujo el concepto de "doble precio" que se ha centrado principalmente en los medicamentos dispensados en el entorno hospitalario. El “doble precio” se basa en un precio notificado fuera del SNS y otro precio (más bajo) para financiación pública con cargo al SNS. Los precios financiados negociados para los nuevos fármacos aprobados recientemente (ipilimumab y denosumab) tienen un descuento del -30% y -20% respecto a los precios notificados, respectivamentevi.

¿Cómo han afectado estos cambios a las decisiones de fijación de precios en España?

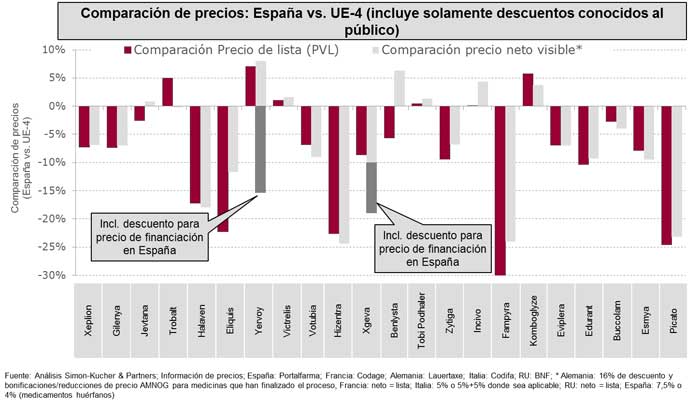

Una comparación con la UE-4 (Francia, Alemania, Italia y Reino Unido)

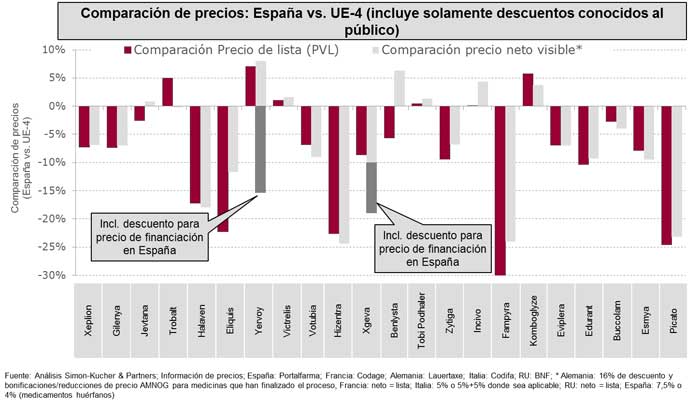

El siguiente análisis se basa en los fármacos con precio y financiación en España, que a su vez han sido aprobado en al menos otros dos países de la UE-4.

Al comparar los precios de venta de laboratorio en España con los países de la UE-4, España es el país con los precios más bajos en promedio (-8%) (Figura 3). Al comparar el precio neto visiblevii (es decir, sin contar con descuentos confidenciales o no transparentes), el panorama no cambia significativamente (-7%). Sin embargo, en la UE-4, hay muchos casos de productos para los que se han establecido acuerdos confidenciales de precio que no pueden reflejarse en este análisis. Además, en España, se ha implantado el sistema de doble precio debido que hace más complicado saber qué precio real se está pagando por los medicamentos en el SNS.

Aunque actualmente existen varios productos con doble precio (un total de ocho medicamentos identificados durante este análisis), en la mayoría de los casos el precio de financiación para el SNS se mantiene confidencial. Sin embargo, hay dos medicamentos, incluidos en este análisis, (ipilimumab y denosumab) para los que se ha publicado la información en la prensa española. En estos casos, el precio está, en promedio, un 20% por debajo del precio neto visible de la UE-4.

El tiempo medio de aprobación de precio y financiación para los ocho fármacos identificados con doble precio fue de 18,6 meses, ~ 7 meses más que el promedio para todos los medicamentos (10,2 meses). A pesar de que el tiempo hasta la aprobación fue más extenso, se llegaron a acuerdos que quizás no habrían sido posibles o se habría retrasado aún más sin la existencia del mecanismo del doble precio. Todavía es pronto para sacar conclusiones sólidas sobre el sistema de doble precio; pero parece que la administración sanitaria nacional está utilizándolo como herramienta para garantizar que los precios netos en España se mantienen como los más bajos de la UE-5.

Por otro lado, aunque las decisiones de precio y financiación de nuevos medicamentos en España parecen más complejas y largas que en el pasado, es de interés notar que más de diez de los medicamentos aprobados en España y analizados en este artículo siguen a la espera de precio y financiación en Francia e Italia (países vecinos con un sistema de intervención de precios). Es más, si se comparan los precios de medicamentos en España con los de Francia e Italia, la diferencia casi desaparece (un promedio de +2% frente a precio de lista y -4% frente a precio neto visible).

Figura 3:

En resumen, el gasto sanitario, sobre todo el gasto sanitario hospitalario, está en el foco de las medidas de contención del gasto implementadas por el gobierno español, cuyo objetivo es frenar el gasto y reducir el déficit sanitario. Las consecuencias de estos recortes presupuestarios para la industria farmacéutica son numerosas, en especial en lo que respecta a la aprobación del precio y financiación de nuevos medicamentos. Se ha visto afectada tanto la magnitud de los precios alcanzables como los tiempos para la aprobación (con retrasos de más de un año).

En promedio, España es el país con el precio más bajo de la UE-5, tanto en precio de lista como en precio neto visible. Dada la alta presión para reducir significativamente el déficit y el hecho de que la administración sanitaria nacional es consciente de la existencia de descuentos adicionales o acuerdos de precios mediante los cuales es posible reducir aún más el precio neto de nuevos medicamentos en la UE-4, España ha visto la oportunidad de seguir siendo el país con los precios más bajos de la UE-5. Como resultado de ello, acuerdos de fijación de precios adicionales, como los descritos anteriormente, pueden pasar a ser necesarios para los nuevos medicamentos a nivel nacional con el fin de obtener financiación con cargo al SNS.

¿Cómo pueden las empresas farmacéuticas mitigar los efectos de la presión en el precio y los retrasos en la aprobación de financiación?

A continuación se exponen algunas líneas de actuación elegidas:

1. Tener en cuenta el difícil entorno del precio y financiación: es importante saber lo que valoran más del producto las autoridades sanitarias y traducir estos beneficios percibidos en valor y en ahorro económico, a través de la preparación de mensajes de valor robustos que apoyen a la petición de precio.

2. Preparar políticas internas de precios netos visibles y no visibles para proteger el corredor de precios europeo, y definir el precio mínimo de lanzamiento tanto para el precio de lista como los precios netos visibles y no visibles.

3. Considerar y definir internamente estrategias de doble precio, especialmente para nuevos medicamentos destinados a ser dispensados en los hospitales. Incorporar esto en la estrategia de negociación de precios a nivel global y local como una herramienta a la que poder recurrir durante la negociación del precio y financiación.

4. Definir y tener preparadas opciones de financiación condicional y considerar opciones alternativas como contratos de riesgo compartido para poder llegar a un acuerdo de precio y financiación. Los casos de fampridina en esclerosis múltiple y ChondroCelect para el reemplazo del cartílago de da rodillaviii son ejemplos de casos exitosos en el uso de estas estrategias.

Notas finales

i IMS Health.

ii IMS Health.

iii El Global 14 -20 de enero 2013 “El presupuesto en Farmacia para 2013 cae más del doble que el del total de la partida sanitaria”.

iv Debido a la falta de información pública sobre las fechas de aprobación de la CIPM, en algunos casos, la fecha de comercialización fue asumida.

v Elglobal.net 7 de enero 2013: “El real decreto de precios y evaluación de medicamentos se conocerá a lo largo de junio”.

vi http://www.portalfarma.com/Profesionales/medicamentos/preciosmenores/precios-notificados/oficina-farmacia/Paginas/Precios-notificados-oficina-farmacia.aspx#descarga

vii Sólo incluye descuentos obligatorios de 7.5% para medicamentos o 4% para medicamentos huérfano– No incluye los efectos de doble precio.

viii http://www.elglobal.net/elglobal/lapaginawebde.aspx?txt=Fampyra; http://cincodias.com/cincodias/2013/05/03/empresas/1367606343_544137.html